【5本目】直近の企業分析バトル「厳しい夏にインフレとデフレに揺れて...... 日本郵船を買った(明治大学 中村瑞希さん)」(2021年8月8日付)をきっかけに、出遅れ感は否めないものの、私もこの堅調に推移している海運市況に乗れるのでないか、検討してみる。

狙いは、東証2部に上場する玉井商船(9127)だ。

海運市況をみる

コロナ禍により、一時的にモノの需要が急激に落ち込んだが、巣ごもり需要に加えて、経済再開の動きも加わり、物流は依然逼迫している。また、コロナ禍により、物流や港湾関係に従事する人手不足も継続しており供給面の不安もある。これらを反映し、海運市況、更には世界経済の先行指標となる「バルチック海運指数(BDI)」や「中国輸出コンテナ運賃指数(CCFI)」は引き続き堅調・高値圏での推移が続く。

また、この流れを反映する形で、日本の大手海運会社の決算も「海運3社が過去最高益 4~6月期、巣ごもり需要で」(産経新聞 2021年8月4日付)と報道され、「最終利益は、日本郵船が前年同期比約13倍の1510億円、商船三井が約19倍の1041億円。川崎汽船の最終損益は1019億円の黒字(前年同期は9億円の赤字)だった」ように、長らく不況・不人気だった海運株に市場の注目が集まっている。

<決算からみる海運市況>

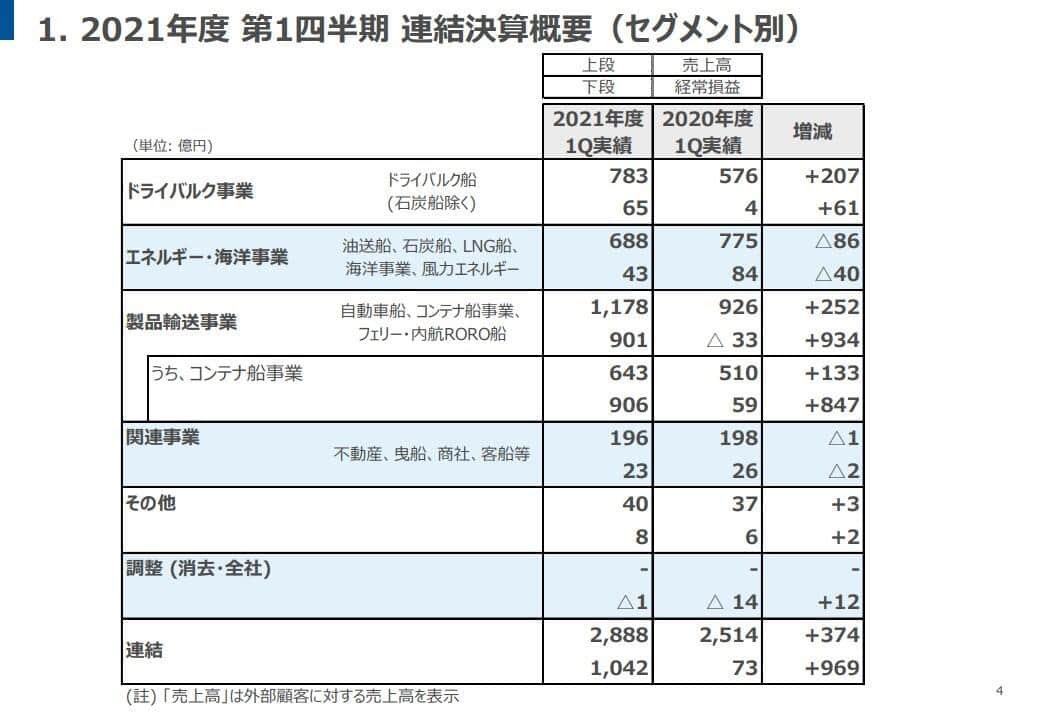

図1:商船三井2021年度1Qセグメント別連結決算概要(出典:商船三井2022年3月期/第1四半期 決算説明資料/2021年7月30日)

商船三井2022年3月期/第1四半期 決算説明資料(2021年7月30日付)のセグメント別連結決算概要をみると、ドライバルク事業及びコンテナ船事業が寄与しているとわかる。

経常損益は、前年度1Qからドライバルク事業(4億 → 65億円)、コンテナ船事業(59億 → 906億円)ともに15倍以上に膨れ上がっている。ドライバルク船市況(スポット傭船料)をみると、ケープサイズ・パナマックス・ハンディマックス・ハンディサイズの全サイズで好況だが、手頃なサイズほど優位にみえる。

コンテナ船事業では、川崎汽船・商船三井・日本郵船の3社連合の持分法適用会社 OCEAN NETWORK EXPRESS PTE. LTD.の寄与が大きく、市況に加えて、統合の効果も合わさり、3社ともに還元された形となった。