両者は相反するような投資戦略だが、いずれも古くから存在するもので、一概にどちらが優れていると断定することはできないようだ。

だが、特定の金融商品や相場状況においては、どちらか一方の戦略が成績を上げやすい、ということもあるという。そうした事例について、紹介したい。

「順バリ」に優位な金融商品

かつて、商品先物取引が盛んに行われているアメリカのシカゴで「まったくの素人を教育して、優れたトレーダーを育成することは可能か」という話題で、2人の著名なトレーダーが賭けをした。

これが「タートルズ」と呼ばれる計画で、実際に何名かのプログラム参加者は後に成功したトレーダーやファンドマネージャーとなっている。

「タートルズ」のトレード戦略は、直感(裁量)に頼らないシステム的なもので、戦略は高値更新した金融商品を買い持ちにして、安値更新した商品を売り持ちにする「順バリ」型だったという。

「タートルズ」の計画は1980年代のものだったが、その後のプログラミングを使用した検証において、長年にわたって優位性が失われていない、とされている。

「タートルズ」がトレード対象とした商品は、商品先物(農作物、エネルギー、貴金属)や外国為替、債券先物、株価指数などだった。特に、商品先物や債券先物は大きなトレンドが出やすい傾向があるといわれている。

そうした「順バリ」型の戦略が優位性を持ちやすい商品を、システム的にトレードし続けることで、長期的に利益を上げることができたのではないだろうか。

コロナ禍では「逆バリ」が儲かった?

一方、特定の相場状況においては、明確に逆バリが優位性を持つとする統計データもある。「スーパーストック発掘法」(パンローリング刊)の原作の著者であるジェシー・スタイン氏は、2020年12月にある調査結果を報告している。

2020年は新型コロナウイルスの感染拡大によって、世界経済が多大な影響を受けている。株式市場もその例外ではなく、2月から3月にかけて記録的な下落となった。しかし、その後は怒涛の反発をみせていて、日経平均株価や米国のS&P 500株価指数は年初来高値を更新するまで回復した。

これを受け、スタイン氏は過去の急落相場で「逆バリ」で株式市場に買いを入れていたら利益が出ていたのではないか、と考えたようである。

以下の条件で調査したところ、驚くべき結果が判明した。

【条件】

1984年以降(リーマン・ショックのあった2008年を除く)において、NYSE(米ニューヨーク証券取引所)とNASDAQ(ナスダック証券取引所)に上場されている銘柄の25%以上が、直近52週でもっとも低い株価を付けているとき、S&P 500株価指数を買い、52週(約1年)後に売却する。

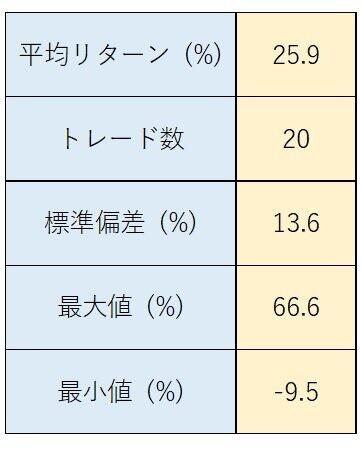

すると、検証結果は以下のようになった。

そのような取引は約35年間で20回あり、そのうち19回が利益となっていた。マイナスとなったのは1回のみで、マイナス9.5%だった。一方、もっとも成績のよい取引はプラス66.6%だった。

リーマン・ショックの発生した2008年を除外した調査であるため、サンプルの取り方に恣意性があることは否定できないものの、総合的に素晴らしい投資結果であるといえそうだ。

一般に、ある株式の時価総額は会社の保有資産やキャッシュフローから計算される価値と考えられているものの、マーケット全体が急落している状態では機関投資家の投資商品の解約が相次ぐこともあって、会社の価値に関係なく「投げ売り」されていると考えることができるかもしれない。

ジェシー・スタイン氏の検証は「全銘柄の4分の1以上が、直近1年間でもっとも低い価格で取引されている」状況で買いを入れるというものであり、まさに「投げ売り」の状況で投資するというものだ。

このような相場状況は「需給相場」と称されることがあるが、中長期目線の個人投資家にとっては「バーゲンセール」のようなものだろう。

中長期投資で「逆バリ」する場合は、値ごろ感を見極めるタイミングが重要となるのではないだろうか。(ブラックスワン)