大学は学生から集めた学費を使って教育や研究に必要なカネを賄うのが基本だ。しかし実際には学費だけでは必要な金額には足りない。そこで日本の大学には税金が投入されている。

約600校ある我が国の私立大学は合計で3000億円以上を政府からもらっている。一方アメリカの私立大学の場合は、政府が援助してくれないので高い学費を取っているが、それでも足りない部分は寄付金と運用益で補うこととなる。

日本の大学全体の寄付金額はハーバード大のわずか4分の1

米国では、学校や教会などに多額の寄付金が集まってくることは良く知られている。これを後押ししているのは「寄付をするのは当然」という文化と、税制の優遇である。ふつうのサラリーマンでも最低で年収の3%くらいは寄付するのが当たり前であるが、金持ちの場合はその金額が巨額なものになる。ハーバード大学のような名門大学は金持ちの卒業生が多く、そこから半端ない金額の寄付が集まってくる。

同大学の年間の収入は総額6000億円弱であり、その3分の1超の約2,000億円が寄付によっている。

ちなみに、2106(平成28)年の一年間に日本の私立大学に寄付された金額の合計は529億円に過ぎなかった。600校の合計がハーバード一大学一校の4分の1程度に過ぎないということだ。

ハーバード大学の基金(積み立てられた資金)は2020年6月現在の残高は約4兆4000億円 (419億ドル)であった。大事な「虎の子」であり、基金を一年間に取り崩せるのは最大で残高の5%程度までという制限がつけられている。しかし、5%といっても21億ドル(約2200億円)という巨額である。

では、ハーバード大学の運用実績を見てみよう。

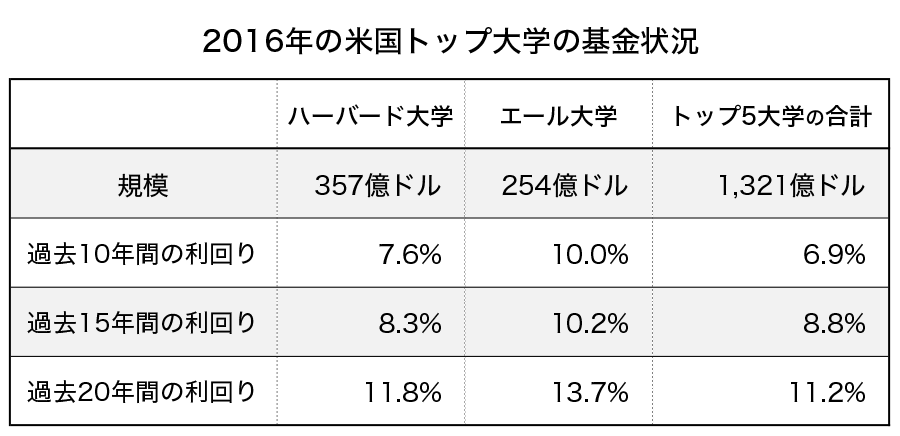

ハーバード大学を含めた、米国のトップ大学は年平均1割以上増やしてきた。長年にわたりのこれだけの運用利回りを実現してきたというのはスゴイことだ。そこから年に5%程度は経費に使ってしまうとしても、残った分だけで年5%の複利運用ができる。すると10年後に1.6倍、20年後に2.6倍、30年後に4.3倍に増える計算となる。

もちろん運用というのは難しいので、年によって大きな変動がある。近年で特にひどかったのが2008年のリーマンショックである。このときハーバード大の基金は一年間に110億ドル、基金全体の3割近くが減少した。

ハーバード大学の出費は大きく削られ、数百人の職員が解雇された。当時、大学食堂で冷たい朝食しか出なくなったというのは有名な話だ。重要な教育機関であるとはいえ、政府が助けてくれるわけでもない。ない袖は振れぬ、ということだ。しかし、そういう変動があっても我慢を続け、中長期的には年1割を増やしてきた、というのは立派だと言えるだろう。

運用責任者は成績が悪ければクビ!

なぜ、そのような素晴らしい運用成績を上げられてきたのか――。まず大事なことは運用のプロを雇うということ。大学の基金は学校教育のために大事な資金であり、運用の高度なノウハウを持った専門家に行なわせるのは当然だろう。ハーバード大の場合はハーバード・マネジメント・カンパニーが運用業務を請け負っている。

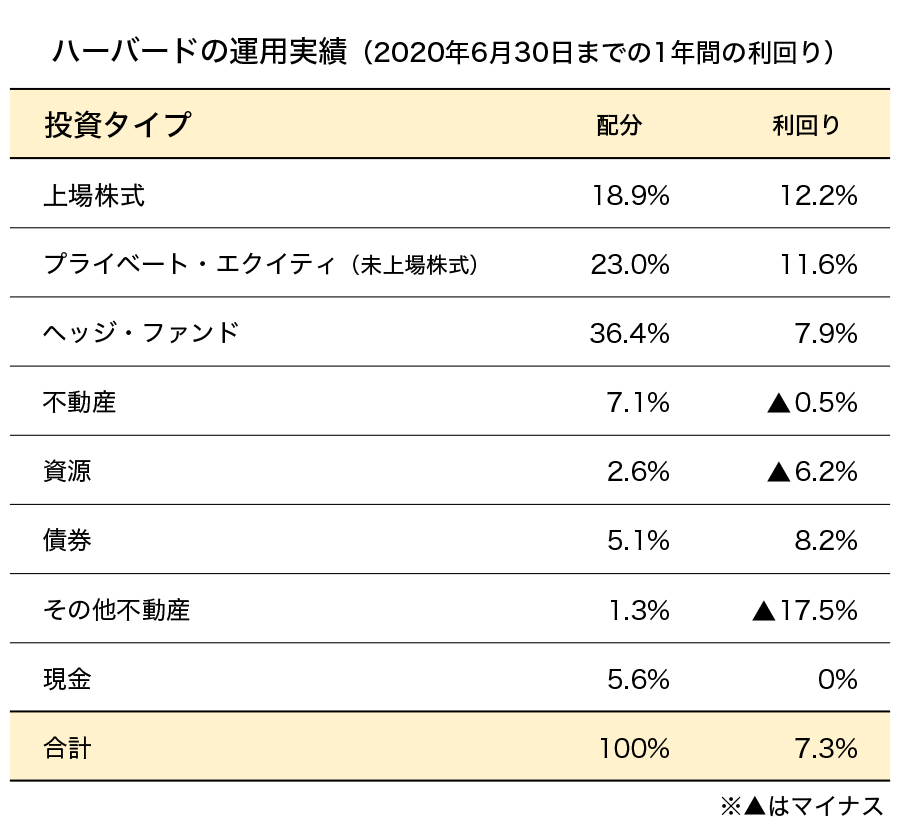

ハーバード大学は2020年6月30日時点で419億ドルの資金を運用していた。直前1年間の増加率は7.3%。正直言ってハーバードにしてはパッとしない運用成績だが、この時期はコロナ禍による負の影響が、まだまだ大きかったので利回りが低めでもやむを得ないところだろう。その後は株式市場も上昇傾向にあるので、今の時点ではかなり改善していると思われる。

米国ではハーバード大学に限らず、大きな大学の基金の運用は、分散投資でリスクを抑えつつ高い利回りを狙うというのが基本的戦略である。直近の一年間では資源や不動産がマイナスになってしまったのを、株式や債券で補った格好だ。

一方で気になるのが、近年プライベート・エクイティとヘッジファンドという複雑でわかりにくい投資への配分が大きくなったことだ。これらは今までのところ運用益の最大化と変動の減少に貢献してきたと見られるが、そこには透明性や流動性などの様々なリスクもあることにも注意が必要だ。

運用責任者は真剣勝負で運用業務に当たっており、成績が悪ければクビになる。最近、注目される事件があった。コロラド大学で、運用担当者が寄付者から訴えられたのだ。別に運用が失敗して基金が大きく減少したわけではない。それは6月30日までの一年間に4.2%しか上昇しなかったからという理由による。

それだけ増えていれば悪くないのでは、と思うところだが、同じ時期にS&P500株価指数が7.37%増えたのに、それに劣った。単に株価指数にカネを寝かせて置くのよりもパフォーマンスが悪いとは何事だ、という主張である。

そんなことでは多額の報酬を払ってアクティブに運用をしてもらっても、何の意味もない、大学に巨額の損害を与えた、という話なのだ。

これはやや極端な例であると思うが、プロの運用というのはそれだけ厳しいことであるということは認識しておきたい。

一方、日本の私立大学の基金は、今も現預金と国債等の債券運用の比率が圧倒的に高く、現状ではほとんど運用で増えていない。ハーバード大学とは、スタートラインがそもそも大きく異なるのに、運用で差がますます開いていっている状況だ。それなのに、日本の私立大学は寄付金も非常に少ないし、学費も米国の大学と比べれば、比較的安くかつ学生数も減少傾向にある。三重苦だ。

まずは、運用についてハーバード大学から学んでみたらどうだろうか。(小田切尚登)