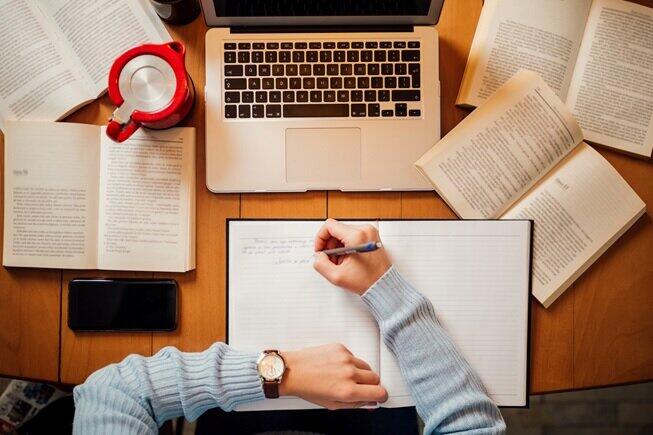

毎週水曜日の夜にインスタグラムとYouTubeでLIVE配信を行っているが、先だって貯蓄性保険をテーマにしたところ、たくさんの人からの反響があった。特に外貨建ての個人年金保険や変額保険に加入している人が多いことに驚きを隠せなかった。

そこで妻のひろこから出たひと言が、なんとも的を得ていた。「外貨建て保険に加入している人が多いのは、売れているわけじゃなくて、販売員が売っているから」と言うのだ。

なぜ、外貨建て保険を販売員は勧めるのか?

ひろこは2年ほど前に地方銀行を退職したが、在職中は投資信託や保険の販売営業を担当していた。勤続14年のほとんどを、事務ではなく営業として過ごしてきたので、この間の売れている金融商品の変遷は熟知している。

LIVE配信の中では販売員のところに入ってくる手数料なども口を滑らせているが、ここでは割愛しておく(興味がある人はあっきんのインスタグラム、YouTubeに配信を保存しているので見てほしい)。

言えることは外貨建て保険の手数料は高いということだ。もちろん販売員と言っても千差万別。いろんな人がいるから全員がそうではないが、仕組み上、販売員は顧客に販売した金融商品の手数料を収益としている手前、ノルマが課せられていれば自ずと手数料が高い商品を販売しようというバイアスがかかる。

顧客が資産運用を目的として保険を探しているのであれば、保険代理店や銀行の窓口で積極的につみたてNISAやiDeCoを販売するという流れにはならないだろう。それらは優れた制度であることは間違いないが、「販売員にとって」良い商品ではないからだ。そう。手数料が安いのだ。

外貨建て保険はダメなのか?

結論から言うと、外貨建て保険はダメではないが、商品性を十分に理解したうえで加入することが大切だ。

日本では長きにわたり低金利時代が続いている。円を銀行に預けていても円は増えない。ところが、米ドルだとコロナショック前だと2%を超えていた。もちろん金利は一定ではないがドルで銀行に預けておくと1年で100ドルが単純計算で102ドルになる計算だ。こう聞くと資産をドルで貯めていくほうが、金利がたくさん付くので良さそうに聞こえるだろう。

販売員も為替レートが加入時と変わらないという前提で、ドルベースでこれだけ資産が増えていくというデータを提示する。ここで注意が必要なのは為替レートが解約時に円高になっていれば円ベースでの評価額は大きく変わるということだ。

まして10年後、20年後の米ドル円のレートがいくらかなんてことはわからない。円高になっているかもしれないし、円安になっているかもしれない。

また、フォロワーさんから教えてもらった情報では、販売員が元本保証だと言っていたようだが、それはあくまでもドルベースの話であって、為替レートの変動によっては元本割れを起こすこともある。

だとすれば、わざわざ高い手数料を払って保険で運用する必要はない。

もう一つ知っておきたいのが、コストが高いということだ。たとえば、とある外貨建て個人年金保険の手数料を書き出すと、以下のようになる。

・販売手数料などの初期費用:一時払い保険料の7%

・保険契約関係費用:資産残高の年率1.85%

・年金管理費用:年金の受取額に対して1.4%

・為替手数料:往復50銭

じつに高い......。販売手数料を例に挙げると、100万円を預けた瞬間に資産価値が93万円になるというものだ。だから販売員は売りたい。もちろんコストが高くても、それだけ運用で増えればユーザーとして納得のいくところではあるが、これらの商品が何か特別な運用をしているわけではなく、自分で外貨を買うなり、投資信託を買うことで似たような運用は今の時代できるようになっている。

保険は保障 運用とは分けて考えたい

LIVE配信を終えた後にいただいた質問の中で、

「保険を解約してしまうと万が一の備えがなくなるから辞められない」

というものがあった。

やり取りをしてみると、どうも保険の保障機能と貯蓄機能がごっちゃになっているようだ。無理もない。それだけ保険は商品が多岐にわたっていて複雑だから。ぼくが言いたいのは、万が一の保障は掛け捨ての保険で良くて、貯蓄機能はいらないということだ。

結婚した時、子供が産まれた時、子供が大きくなった時・・などライフステージの変化に合わせて万が一の時に必要な金額も変わってくるだろう。その時々で保険の見直しを行い、必要最低限の保障を保険でカバーするのが理想的だ。

また、資産を増やすという意味では保険はコストがかかり過ぎるので自分で投信を買うなど、低コストでできる運用をコツコツとやるのがいいだろう。(あっきん)

お金のことってなかなか人に相談できないよね。

みんな、お金のことってどう考えてるの? 投資って、難しいでしょ?

自分のやってる貯蓄術や運用術って一般的なの?

ふだんの生活、節約、育児や教育のお金のお悩み......

なんでもOK!の質問箱をご用意しました。あっきん&ひろこが、

あなたのお金にまつわるお悩みにお答します。

※ なお、いただいたご質問については、

記事にてご回答いたしますので、ご了承ください。

もちろん、秘密は厳守します。どんどん、お寄せください。