投資の要諦は複利であり、長い年月をかけてジワジワと増やしていくことが重要である。

今回は、それをまさに実践して大成功をした人の例を紹介したいと思う。ただし、日本国内にはそういう例が少ないので、米国の話になる。

長期運用の成功者、ウォーレン・バフェット氏に学ぶ

長期的な運用で大成功した人といえば、世界でウォーレン・バフェット氏をおいて右に出る人はいない。バフェット氏といえば、世界で最も成功し尊敬されている投資家である。彼が運営するバークシャー・ハサウェイは時価総額が5222億ドル(5兆8310億円)である。バフェットは、この8月30日に90歳になった。

最新のデータによると、彼個人の純資産(資産から負債〈借金〉を差し引いたもの)の金額は845億ドル(8兆8725億円)である。これを、たとえば株式会社の時価総額(株価と株数をかけたもの)を比べてみると、現在日本第5位のNTTとほぼ並ぶ。NTTは東京証券取引所に上場する、時価総額が第5位の会社である。言い換えると、日本企業でトヨタ自動車、ソフトバンクグループ、キーエンス、ソニー、NTTを除くすべての会社はバフェット氏ひとりにかなわないということだ。凄すぎて想像もつかないような金額である。

しかし、ここでのポイントは金額の絶対値ではない。大事なのは彼が50歳の誕生日の時には、純資産が3億ドル(315億円)しかなかったということだ。845億ドルのうち、842億ドル(8兆8841億円)。つまり、全体の99.64%は彼が50歳の誕生日を過ぎてから増えた分であるということだ。

315億円というのは庶民からすると大変な金額だが、その程度の資産家はアメリカにはそこいらにゴロゴロいて話題にもならない。それが280倍になったのだ。

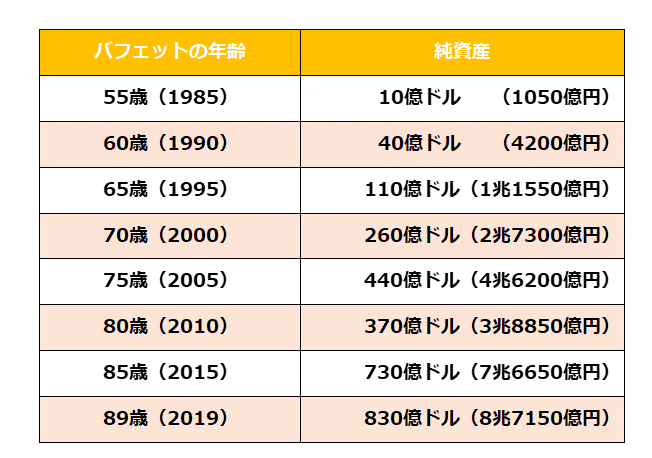

バフェットの純資産の変遷を振り返ると、以下のようになる。

これからひと目で気づくのは、彼が年を重ねていくにつれ、純資産が加速度的に増えていったということだ。これには市場環境その他の要因ももちろん大きく関係しているが、基本的には複利効果がこれを可能にした。

複利効果は期間が長くなると加速度的に増していく。10歳の時から80年間の長きにわたって投資を続け、そしてその時々で正しい判断を重ねてきたバフェット氏は、複利効果を最大限生かして莫大な財産を築いたということだ。

もちろん、その過程は決して順風満帆なものではなかった。年によっては大幅にマイナスとなったことも少なくない。近年で最もひどかったのは2008年のリーマン・ショックで、その年にバフェット氏の個人純資産は何と4割も減った。それから盛り返すのには何年もかかったが、2015年末には史上最高額となった(ちなみに、これらの金額は寄付金の支払後のものである。彼は累計351億ドル〈3兆6855円〉を寄付してきた)。

それを教訓にすれば、我々が選択すべき道もおのずと見えてくる。