相場で注意すべきアノマリー(経験則)の一つに、「キリのいい数字(ラウンドナンバー)」の効果と呼ばれるものがある。

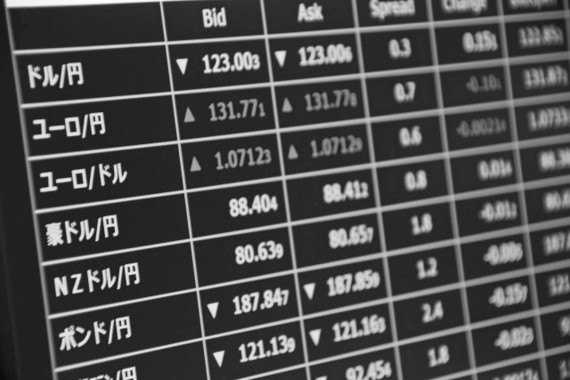

「キリのいい数字」とは、ドル円相場の1ドル113.00円や日経平均株価の2万2000円などが当てはまる。112.45円や、2万2240円などは該当しない。

「キリのいい数字」の効果とは?

「キリのいい数字」の効果とは、簡潔にいえば、その価格帯には注文が集中しやすく、価格が吸い込まれるように、その価格帯に収束するという経験則をいう。 たとえば、1ドル112円台半ばからドル円相場が上昇して、112円90円まで上昇したとする。このときキリのいい価格である、113円付近までさらに上昇する可能性が高くなるというものだ。

なぜ、キリのいい数字の効果は発生するのだろうか。ひとつは市場参加者の心理的な要因といわれている。A社の株価は、現在1070円。このとき、「1000円まで下がったら買おうかな」と考えたりする。

このことは、買うときに限らず、売るときにも当てはまる。買っていた株を「2000円まで上がったし、とりあえず売って利益確定しようかな」と考えたり、「B社株を買ったが、1500円まで下がってしまったので損切りしよう」と考えたりする、といった具合だ。

とくに、あらかじめ決めた価格で株を買ったり、決済したりするための仕組みである「指値注文」と呼ばれる注文方法に、このキリのいい数字の効果は影響を与えやすい。

前出の例を、もう一度考えてみよう。1ドル112円半ばだったドル円相場は、上昇トレンドが発生して、1ドル112円90銭まで上昇した。このとき、112円半ばで買っていたトレーダーは、「113円まで上がったら、とりあえず決済して利益確定しよう」と考えるかもしれないし、逆にドル円を売っていたトレーダーは、「113円まで上がってしまったら、あきらめて損切りしよう」と考えるかもしれない。

とくに「損切りがたまりやすい価格帯」という考え方は重要だ。一般的に、相場は(短期的には)ゼロサムゲームである。つまり、もし誰かが相場で利益を上げることができたのなら、他の誰かがその分を損しているという意味。相場は奪い合いのゲームである。

だから、損切りの注文がたまりやすい価格帯を意識することは、まさにその「奪い合い」に勝つための一歩となるのではないだろうか。

オプション取引の権利行使価格

もちろん、「キリのいい数字」の効果だけで、必ず相場で勝てるというわけではないだろう。しかし、キリのいい数字は、相場における重要な要素の一つだ。長く続いたトレンドが反転しやすい価格帯もキリのいい数字に多い。

具体的には、ドル円相場は50銭ごとの水準が意識される傾向がある。また、ユーロドルは20pips(ピップス、0.0020ドル)ごとの水準が意識されやすいといわれている。

相場でキリのいい数字の効果の根拠となる、もう一つの理由は、オプション取引の権利行使価格がキリのいい価格で定められることだ。

たとえば日経225先物オプションは、その権利行使価格(ストライク・プライス)が125円ごとに設定されている。そして、日経225先物の価格にもっとも近い権利行使価格(アット・ザ・マネー)のオプションを除けば、500円ごとの水準のオプションが活発に取引される傾向がある。ここでも、キリのいい数字の効果は意識されているようだ。

機関投資家による「防戦売り(買い)」が仕掛けられた、という表現を目にすることがあるが、これは「ノックアウト・オプション」という少々特殊な種類のオプションが取引されているため、とみられる。ノックアウト・オプションは、一定の水準に価格が到達してしまうと、その価値が消滅してしまうため、オプションを保有する機関投資家はその水準に価格が到達しそうになると原資産を売買して防戦しようとする。

「キリのいい数字」の効果を考える際、オプション取引の存在は無視できない要因となるといえそうだ。(ブラックスワン)