日本株の急上昇が止まらない。日経平均株価はバブル期につけた史上最高値の3万8915円を射程距離にとらえたばかりか、「4万円」の大台もみえてきた。

しかし、一方で、GDP(国内総生産)は2四半期マイナス成長、実質賃金20か月連続マイナスと、生活感とのギャップも目立つ。そんななか、日本経済の謎を解き明かすリポートがあらわれた。

謎を解くカギは「米国株」との連動性にあるという。はたして、日本株は「4万円」を突破できるか。日本経済の課題は何か。エコノミストに聞いた。

日経平均とナスダック、驚くほど連動性が高い

このリポートは、第一生命経済研究所首席エコノミストの熊野英生さんが2024年2月16日に発表した「日本株上昇の構図~身の丈以上の急上昇を読む~」という研究報告だ。

内閣府が2024年2月15日に発表した日本のGDP(国内総生産)統計によると、2四半期連続マイナスとなり、景気後退に近づいている。それをよそに日経平均株価が急上昇し、4万円も視野に入ってきた。

このマクロ経済指標とのギャップをどう説明すればよいのか。熊野さんは主に、次の3つから分析している。

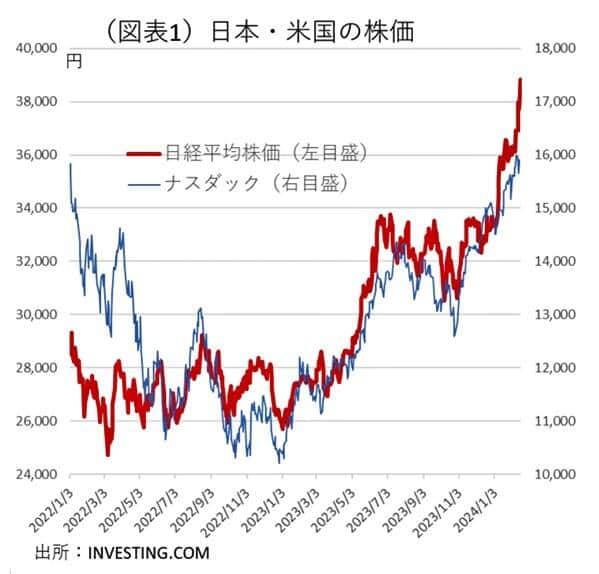

(1)莫大な海外マネーの流入:謎を解くカギは、日米株価の連動性にある。日経平均株価とナスダック指数が驚くほど連動性が高くなった【図表1】。米国の中央銀行であるFRB(米連邦準備制度理事会)が近く利下げに踏み切るとの期待が高まり、米株価が上昇中だ。

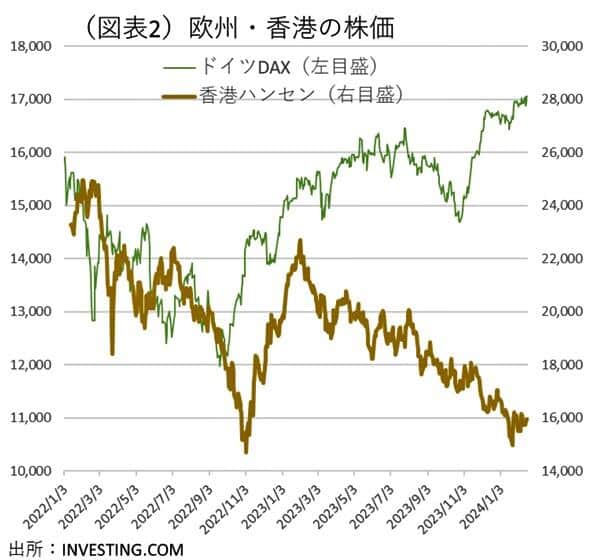

その結果、米国株のウエイトが高くなりすぎ、米国株を保有する投資家が分散投資先として日本に狙いを定めている。その理由は、欧州株や中国・香港株が低調だからだ【図表2】。特に、景気減速が進む中国からのシフト効果が大きい。

(2)日本経済の牽引力が強くなっている:【図表3】は、貿易統計からみた実質輸出の国別推移だが、日本の輸出は欧米向けが牽引役になっているため、中国経済の悪化に引きずられにくくなっている。

さらに決算を見ても、上場企業の収益は好調だ。日本企業はグローバル展開をしており、国内だけに収益源を求めていない。そのため、GDP統計の悪化が企業決算に直結しない構図になっている。

(3)日本銀行のスタンスが日本株急上昇を後押し:主要国の中で超低金利の継続を鮮明にしているのは日本銀行だけ。超低金利、格安の円資金が海外投資家にとって絶好の投資環境になっている。

日本銀行は、たとえマイナス金利解除をしたとしても、緩和的な金利環境が続くと情報発信をしている。もはや日銀がマイナス金利を止めるかどうかは問題ではなく、どのくらい長く緩和的な環境が続くかの問題になった。日銀は、マーケットを荒らさずに、株価上昇を間接的に演出する方針に軸足を置いている。

こうしたことから熊野さんは、「株価4万円台」が視野に入ってきたと分析する。

今後の押し上げ材料に「米大統領選のトランプ優勢効果」や「6月の所得減税」などが挙げられるが、その一方で、波乱要因として「FRBの利上げの行方」などを挙げている。そして、そもそも米国株に依存する「他力本願状況」が最大の課題だと指摘するのだ。

株価急上昇か、大下落か、6月がヤマ場

野村証券は2024年2月15日、2024年度末(2025年3月末)の日経平均株価の予測値を4万500円、期中の高値を4万3500円に設定すると発表した。これまでは2024年12月末時点で3万8000円とみていたから、引き上げたかたちだ。

さて、日本株は「4万円台」に突入できるのか。J‐CASTニュースBiz編集部は、リポートをまとめた熊野英生さんに話を聞いた。

――ズバリ聞きます。日経平均株価は今年(2024年)中に、4万円の大台を突破ができるでしょうか。その前に、バブル期につけた最高値3万8915円(1989年12月)を超えなくてはなりませんが。

熊野英生さん 3万8915円超えは、この3月中にすぐ達成すると思います。目下最大のイベントとされる米半導体大手エヌビディアの決算次第(日本時間の2月22日午前発表)では、一気に突破してしまうでしょう。

そこを過ぎると、4万円の大台まで残り3.6%ですから、たいしたことはりません。今年中と言わず、6月頃に突破する可能性が高いです。6月が大きな分岐点になると思います。

――6月には何があるのですか。

熊野英生さん 国内事情で言うと、政府与党が昨年(2023年12月)決めた税率改正大綱によって所得減税が行われます。納税者本人と扶養家族を対象に、所得税3万円・住民税1万円の計4万円が定額減税されますから、標準家庭(1世帯4人)では計16万円が戻ってきます。

大半が消費より貯蓄に回り、5兆円の減税資金のいくらかが株式市場に流入すると予想します。個人投資家は新NISAが始まったことだし、リスク性資産へのシフトを強めるでしょう。

それより大きいのは、米国事情です。FRBが利下げに踏み切るかどうかです。

――どういうことでしょうか。

熊野英生さん 当初はもっと早く利下げが行われると見られていましたが、思いのほか、米国のインフレが根強い。2月13日に発表した米CPI(消費者物価指数)が市場予想を上回る伸びを示し、市場の早期利下げ期待に冷や水を浴びせました。

これは米国経済の体温が高く、元気であるという証拠でもありますが、それに対してインフレ抑制を目指すFRBが、体温が高過ぎて利下げをしない選択肢もあり得ます。金融引き締めを続けるのか、市場が期待する利下げを行うのか、ギリギリまで判断に迷うでしょう。

また、同じ6月には欧州中央銀行であるECBも利下げに踏み切る可能性が高いですから、FRBとECBが同時に利下げに踏み切ると、世界の株価がドーンと上昇するでしょう。日経平均が一気に4万円台に行くことも夢ではありません。

トランプ大統領復活は、株価上昇に好都合

――いずれにしろ、FRBが6月に利上げするか、どうかにかかっているわけですね。もし、6月に利上げしなかったらどうなりますか。

熊野英生さん 世界の株価がバーンと一気に下がるでしょう。「4万円の夢」もつゆと消えます。

昨年(2023年)12月にFRBが発表したドットチャート(今後の政策金利見通し)では、2024年中に3回の利下げが示されましたから、市場はかなり前のめりになり、株価に利下げを織り込んできました。

市場の期待は、当初3月の利下げ開始でしたが、6月に後ずれしています。それが6月にも利下げしないとなると、大混乱は必至です。6月が大きなターニングポイントになります。

私の最大の不安材料は、米国経済が強くなりすぎて、世界に与える影響が大きすぎることです。米CPI(消費者物価指数)の数字が市場予想からちょっと違ったからと、いちいち株価がバーンと上下に動くでしょう。

――その米国ですが、トランプ氏が大統領に返り咲く「もしトラ」が懸念材料です。

熊野英生さん トランプ支持者の合言葉が何か、ご存知ですか。「トランプに任せておけば大丈夫。いい落としどころを見つけてくれる」というものです。彼は、脅しで言うことと、実際にやることが違います。

最近、「再選したら、中国に60%超の関税をかけてやる」と発言していますが、そんなことをすれば米国国民が一番困ります。米国にとって中国は、メキシコ、カナダに次いで輸入製品が多い国で、米国民は60%もの消費税を掛けられる製品を買わされるようなものだからです。

2016年にトランプ氏が予想外に大統領選で当選した時は、ウォール街は震撼しました。しかし、実際は減税や財政出動を盛んに行ったため、ドル高が進み、株価が上昇する「トランプラリー」が始まりました。今回も11月の大統領選までトランプ氏優勢が続くと、同じことが起こる可能性があります。

私個人としては、歓迎したくない事態ですが、米国第一主義のトランプ氏のもとで地政学リスクが強まる恐れはあるものの、市場の一部は歓迎する動きになるでしょう。

投資家心理をよく読む、日本銀行の深謀遠慮

――となると、「もしトラ」は米国経済に、他力本願の日本株にとっても上昇材料になりますね。

ところで、リポートで日本銀行の政策スタンスが日本株上昇に有利になっていると書いていますがどういうことでしょうか。

日銀は今年前半にもマイナス金利を解除するとみられ、日米の金利差が縮小して円高に転じ、日本株の下落につながるのではないですか。

熊野英生さん 日本銀行がマイナス金利解除に動くことは間違いない、とみています。しかし、最近、日銀は「マイナス金利を解除しても緩和的な金融環境が続く」と、市場に配慮した情報を積極的に発信しています。

たとえば、内田真一副総裁は2月8日に行った金融政策講演で、マイナス金利を解除した場合の政策金利について、「0.1%の利上げ」になると具体的な数字をあげています。そのうえで、「その後にどんどん利上げをしていくようなパスは考えにくく、緩和的な金融環境を維持していくことになる」と述べています。

米国の現在の政策金利は5.25~5.50%ですから、日本が0.1%程度上げたくらいでは何の影響もありません。海外投資家は安心して日本株を買い続けることができます。植田和男総裁は、そうした投資家心理をよく読んでいるのでしょう。

ただし、「君子豹変する」のは日本銀行の常ですから、安心はできませんが、ラジカルに動かないことは確かだと思われます。

企業は従業員の「人間教育」にカネを使え

――それにしても、GDPでは、人口が日本の3分の2のドイツに抜かれて4位に転落。実質賃金が20か月連続でマイナスを続けていることを思うと、日本経済に「株価4万円上昇」の底力があるという実感がわきません。

国民にその実感を持たせられるようにするには、どうしたらよいと思いますか。

熊野英生さん その気持ち、よくわかります。日本銀行の調査によると、株式・投信を行なっている人は、日本の人口のわずか15%程度ですから。

米国次第、他力本願の日本株上昇は、日本の現実だけをみると、明らかに過大評価です。私は、賃上げももちろん大事ですが、企業はもっと人間そのものにおカネをかけるべきだと思っています。

「人財」など、キレイごとの言葉を使わず、従業員の教育コストにたくさんおカネを使い、ビシビシ鍛えあげて能力開拓を進めるべきです。厚生労働省の資料によると、日本企業の社員の能力開発費はG7(先進7か国)の中で最下位、対GDP比で米国の20分の1、フランスの17分の1、英国の10分の1というお粗末さです。

株価の上昇ばかり喜んでいる場合ではないでしょう。

(J‐CASTニュースBiz編集部 福田和郎)

【プロフィール】

熊野 英生(くまの・ひでお)

第一生命経済研究所経済調査部首席エコノミスト(担当:金融政策、財政政策、金融市場、経済統計)

1967年山口県生まれ。1990年横浜国立大学経済学部卒、日本銀行入行。同行調査統計局、情報サービス局を経て、2000年第一生命経済研究所入社。2011年4月より現職。日本ファイナンシャル・プランナーズ協会常務理事。

著書に『インフレ課税と闘う!』(集英社)、『デジタル国家ウクライナはロシアに勝利するか?』(日経BP)、『なぜ日本の会社は生産性が低いのか?』(文藝春秋)など。