2024年1月から「新NISA」(少額投資非課税制度)がスタートして1か月余。

投資期間が20年~25年以上あると、リスクを気にせず、高いリターンの投資対象を選べばいいが、「先があまりない」50代、60代以上はどうすればよいのか。

「大丈夫、まだ間に合う!」という力強い研究リポートが発表された。分析を行なった研究員に聞いた。

「米国株」ダントツ、「日本株」は元本割れが4割も

この研究リポートは、ニッセイ基礎研究所研究員の熊紫云(ゆう・しうん)さんが、2024年1月19日に発表した「新NISA、50代などからの資産形成はどうするのか~新NISAをどう活用すれば良いのか。まだ間に合うのか」という分析報告だ。

新NISA投資法をめぐっては、「一括投資」と「毎月定額積立投資」のどちらが得かという議論と同時に、投資対象を何にしたらよいかと議論も盛んに行われている。特に、50代以上の年配者は今後の投資期間があまり長くないだけに、慎重かつ確実な投資対象が求められる。

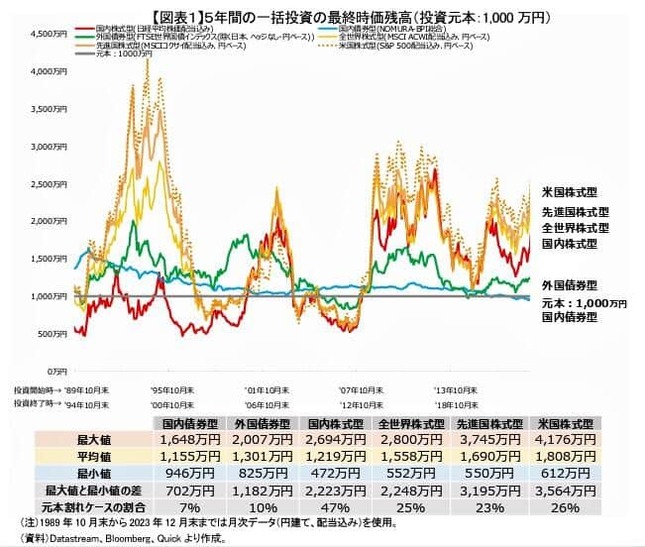

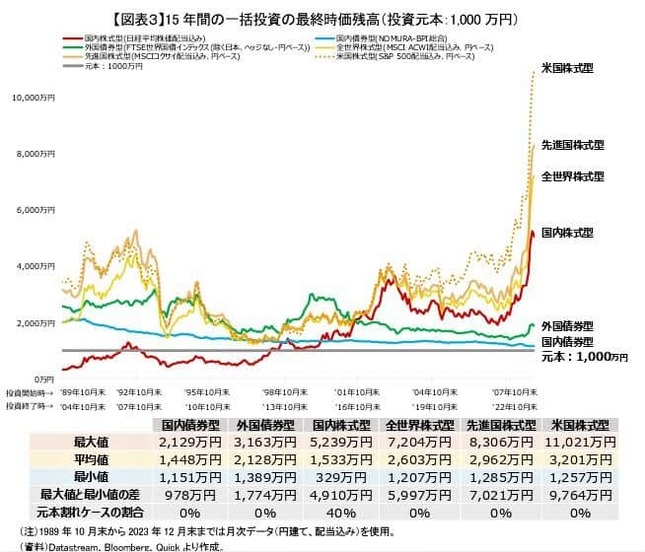

そこで、熊紫云さんは過去のデータにもとづき、代表的な市場インデックス型商品に「1000万円」を一括投資したら、5年、10年、15年という投資期間でいくらになるか、シミュレーションした。投資対象は次の6つだ。

(1)「国内債券型」(NOMURA-BPI総合)

(2)「外国債券型」(FTSE世界国債インデックス=除く日本、ヘッジなし、円ベース)

(3)「国内株式型」(日経平均株価配当込み)

(4)「全世界株式型」(MSCI ACWI配当込み、円ベース)

(5)「先進国株式型」(MSCIコクサイ配当込み、円ベース)

(6)「米国株式型」(S&P500配当込み、円ベース)

その結果、投資期間5年の場合、どの投資対象でも元本割れリスクがある。債券型は元本割れリスクは小さいものの、時価上昇が見込めず、株式型は短期的価格変動が大きく、元本割れリスクが高い【図表1】。

投資期間10年の場合、債券型はリスクが限定的である一方、時価の増加はあまり見込めない。「米国株式型」などの外国株式型インデックス連動商品は、運が良ければ、高い資産形成金額が期待できる一方、株価暴落等で投資元本が大きく減少する可能性がある。ただし、ある程度待てば時価が回復する可能性が高い【図表2】。

投資期間15年の場合、「国内株式型」以外はどの投資対象でも元本割れのケースがなかった。債券型の時価増加は限定的で、外国株式型は時価が大きく増加する可能性がかなり高い【図表3】。

いずれのケースでも、最終時価残高の最大値と平均値のトップ3は、「米国株式型」「先進国株式型」「全世界株式型」の順番になる。また、元本割れの割合が突出して高いのが「国内株式型」(40%~48%)という結果になった。

ただし、日本株に関しては2012年末のアベノミクス以降、先進国株式と同じ上昇傾向を示しており、今後の動きに関しては今回のデータは参考にならないとしている。

自由と競争...「結局、米国経済が元気だから」

50代以上の人が新NISAを活用して資産を増やすには、何がおススメなのか。J‐CASTニュースBiz編集部は、リポートをまとめた熊紫云さんに詳しく話を聞いた。

――「5年間」「10年間」「15年間」の投資成績をみると(最大値&平均値)、トップ3はいつも「米国株式型」「先進国株式型」「全世界株式型」の順番になりますが、なぜこの順番になるのですか。特に、「米国株式型」がいつも1位になる理由は何でしょうか。

熊紫云さん 結果論ですが、「結局、米国企業が一番元気だった」ということにつきます。米国は自由で競争が厳しいので、イノベーションがどの国よりも盛んです。IT企業を中心に競争に打ち勝つ企業が世界的にビジネスを成功させており、より収益を挙げているのです。

「先進国株式型」の75%が米国株式で構成されていますが、残りのフランスやイギリス、カナダなどの先進国は米国に比べて元気がありませんでした。「全世界株式型」は米国株式が63%を占めていますが、その割合は「先進国株式型」より少ないし、ほかの日本や新興国の経済や通貨、企業業績がやはり弱かったと言えます。

「もしトラ」でも、政治に左右されない米国企業のパワー

――米国経済次第ということですね。しかし、米国経済に今後も期待して大丈夫でしょうか。今年(2024年)後半に景気減速が取りざたされていますし、11月の大統領選挙でトランプ氏が再び返り咲く「もしトラ」も、世界経済にとって気がかりです。そのあたり、どう考えていますか。

熊紫云さん 「もしトラ」が現実となれば、トランプ政権が競争制限的な措置をとったり、特に中国に対する強硬路線から中国経済への悪影響が強く出たりと、一定の影響はありますが、長期的には、米国企業の競争力は維持されるものと考えています。米国自体と米国企業は別のものと考えるほうがよいと思います。

たとえば、リポートで取り上げた「S&P500」を詳しく見ると、時価総額が最も高い企業には、マイクロソフト、アップル、アルファベット(グーグル親会社)、アマゾン、エヌビディア、メタ、テスラなどの巨大IT企業や先端技術関連の企業が多く含まれています。

このように、米国市場は大きく、人工知能、半導体などの業種で、技術革新とイノベーションを繰り返しており、持続的な成長が期待できると思います。世界の企業に与えるイノベーションはもちろんのこと、これらの企業は、世界中の人々の生活に欠かせないサービスを提供し、その価値を市場に示しています。

たとえば、マイクロソフト社提供のOfficeは多くの会社の日常業務に欠かせないアプリですし、Windows、グーグルの検索機能、およびスマホ向けのOSであるAndroidとIOS、EC大手のアマゾンなどは、多くの人々にとってなくてはならない存在となっています。

最近、マイクロソフト社の時価総額は一時400兆円を超えました。ちなみに、2022年度の日本の実質GDPが552兆円ですので、そのスケールの大きさが分かります。

以上の理由から、少なくとも今後5年や10年ぐらいは、米国企業に代わる存在がそう簡単に現れることがないと考えています。「もしトラ」など政治からの影響があるとは思いますが、米国企業の圧倒的な競争力が十分強いと考えております。

今後の日本株は、米国株に続く2番目のおススメ

――これまでの試算だと、「国内株式型」(日本株)の成績は芳しくないし、元本割れのリスクもずば抜けて悪い結果が出ています。しかし、現在、日経平均株価はバブル後最高値を更新中で、一時、3万8000円を超えました(2024年2月13日現在)。

日本株への投資が、上記のトップ3である「米国株式型」「先進国株式型」「全世界株式型」を上回る成績を上げる可能性はあるでしょうか。

熊紫云さん その可能性はあると考えます。1位「米国株式型」、2位「国内株式型」(日本株)、3位「先進国株式型」、4位「全世界株式型」の順になると思います。

日本株式の過去のパフォーマンスの悪さは、日本バブル崩壊(1991~1993年)前の日本の株価が異常に高かったということにつきます。たとえば、株価が割高かどうかを判断する指標の1つである「予想PER」は、バブル期は70倍という信じられない数値でした。現在は15~16倍程度と実力に近い数値です。

それに加えて、リーマンショックの影響がかなり長引いたということがあります。一方で、日本株式は2012年末のアベノミクス以降は先進国株式型と遜色ないリターンを提供していますので、今後も同様なリターンが期待できると思います。日本企業の収益力も高まってきています。

これに対して、今後の「先進国株式型」は昨年マイナス成長に落ち込んだドイツ経済等が足を引っ張るでしょう。「全世界株式型」は、それに加えて、米中対立や不動産トラブル等を抱えた中国経済が足を引っ張るとみられます。

40代以下は「ナスダック100」、50代以上は「S&P500」

――50代以上の人に「5年間」「10年間」「15年間」で、それぞれズバリおススメの投資対象を教えてください。

熊紫云さん 全員に言えるのは、結論から言うと、米国株式に連動するインデックス特に「S&P500」がおススメです。米国株式の代表的なインデックスには「ナスダック100」「ダウ平均株価」「S&P500」の3つがあります。この中ではさらにどれに投資したらよいかは、それぞれ人の好みによります。

ただ、過去のパフォーマンスを試算したデータでは、リターンの成績がずば抜けてよいのは「ナスダック100」で、次いで「ダウ平均株価」「S&P500」の順になります。

「ナスダック100」にはITやバイオテクノロジーなどの最新技術を持つ企業と米国に上場している海外企業が含まれています。「ナスダック100」は大きな上昇とともに超高額の資産形成を可能にする一方、大きな下落を伴うこともあり、比較的リスクが高いとされます。

「S&P500」の時価総額は、米国株式市場全体の約80%を占めており、米国の株式市場動向を広く反映しています。

「ダウ平均株価」は米国を代表する企業の株価動向を示しており、ニュースでよく報道されますが、構成銘柄が「S&P500」から30銘柄に絞られている点について留意する必要があります。

――つまり、「ナスダック100」はハイリスク・ハイリターンだということですね。

熊紫云さん 仮に大きく下落しても、投資期間が20年~25年以上ある若い世代の人なら、再び上昇することが見込まれるので、大きなリターンの夢がある「ナスダック100」はおススメです。しかし、投資期間が15年以下の人は投資期間が「S&P500」のほうがより安全、かつ確実なのではないでしょうか。

――ほかに注意点はありますか。

熊紫云さん 「50代前半」「50代後半」「60代以上」別に詳しく書いた上記リポートを読んでほしいですが、基本的に残りの投資期間が少なくなってきている人で、資金的にあまり余裕がない人は、リスクの少ない投資をすることをお勧めします。無理せずに預貯金や個人向け国債のような、元本割れのない投資対象に投資したほうがよいかと考えられます。

一方、資金的に余裕がある人や投資経験が豊富な人は、投資期間や年齢と関係なく、積極的に新NISA等の税制優遇制度を活用して「S&P500」などに投資する事をお勧めします。

「時間を味方につけましょう!」

――最後に、新NISAに取り組むにあたっての心構え、アドバイスがあればお願いします。

熊紫云さん リスクより中長期的なリターンに注目して市場インデックス型の商品を選ぶべきだと思います。50代になっても、老後資金などの資産形成は十分間に合います。ただ、投資期間は長い方が良いので、新NISAなどの税制優遇制度を活用して、できるだけ早く投資を開始することをお勧めします。

「〇〇ショック」といった、株式が暴落する時は必ずきます。しかし、その時は慌てないこと。かつてリーマンショックの頃は、各国政府が金融機関の支援に動かなかったため5年近く経済が停滞したものですが、現在は各国ともその時の痛い経験を生かし、財政出動等に積極的に動くようになっています。

コロナ時では多くの先進諸国が大規模な財政出動に動いており、経済や株価の回復も早かったです。S&P500の過去実績では、大きな下落後にたいてい1年以内に回復する事が多く、5年程度以内にすべてのケースで回復しているようになっています。「大きく下がった時こそチャンスだ!」と考え、逆にそれまで稼いだ分を、税制優遇が利く成長投資枠などを使って注ぎ込むことも方法です。

暴落しても5年待てる人は待ちましょう。5年待てない人は、やめたほうがいいかもしれません。資産が積みあがると、投資する選択肢がさらに増えます。喜びもそれだけ増します。だから、出来るだけ早く始めて、「時間を味方につけましょう!」と呼びかけたいです。

(J‐CASTニュースBiz編集部 福田和郎)

【プロフィール】

熊 紫云(ゆう・しうん)

ニッセイ基礎研究所金融研究部研究員

2020年神戸大学大学院人文学研究科修了、日本生命保険相互会社入社。2021年ニッセイ基礎研究所出向、現職。

専門は資産運用・資産形成。最先端の統計手法を用いた定量的分析を行い、これら分析結果に基づいた情報をわかりやすく発信。主なリポートは次のとおり。

「新NISAでは何にどのように投資したら良いのか-長期の資産形成ではリスクよりもリターンを気にすべき」

「新NISAでは何に投資したら良いのか(続編)-長期投資ではやはりリスクよりもリターンを気にすべき」

「資産形成、やってはいけないこと-FX取引、暗号資産、NFTに手を出してはいけない」

「資産形成に向いている投資商品とは何か-何に投資をしたら良いか迷うのであれば、iDeCoやつみたてNISAなどを活用すべき」

「確定拠出年金では何に投資したら良いのか?-外国株式型、国内株式型、バランス型、外国債券型と国内債券型でパフォーマンスを比較してみた」