2024年1月から「新NISA」(少額投資非課税制度)がスタートして1か月余。

投資期間が20年~25年以上あると、リスクを気にせず、高いリターンの投資対象を選べばいいが、「先があまりない」50代、60代以上はどうすればよいのか。

「大丈夫、まだ間に合う!」という力強い研究リポートが発表された。分析を行なった研究員に聞いた。

「米国株」ダントツ、「日本株」は元本割れが4割も

この研究リポートは、ニッセイ基礎研究所研究員の熊紫云(ゆう・しうん)さんが、2024年1月19日に発表した「新NISA、50代などからの資産形成はどうするのか~新NISAをどう活用すれば良いのか。まだ間に合うのか」という分析報告だ。

新NISA投資法をめぐっては、「一括投資」と「毎月定額積立投資」のどちらが得かという議論と同時に、投資対象を何にしたらよいかと議論も盛んに行われている。特に、50代以上の年配者は今後の投資期間があまり長くないだけに、慎重かつ確実な投資対象が求められる。

そこで、熊紫云さんは過去のデータにもとづき、代表的な市場インデックス型商品に「1000万円」を一括投資したら、5年、10年、15年という投資期間でいくらになるか、シミュレーションした。投資対象は次の6つだ。

(1)「国内債券型」(NOMURA-BPI総合)

(2)「外国債券型」(FTSE世界国債インデックス=除く日本、ヘッジなし、円ベース)

(3)「国内株式型」(日経平均株価配当込み)

(4)「全世界株式型」(MSCI ACWI配当込み、円ベース)

(5)「先進国株式型」(MSCIコクサイ配当込み、円ベース)

(6)「米国株式型」(S&P500配当込み、円ベース)

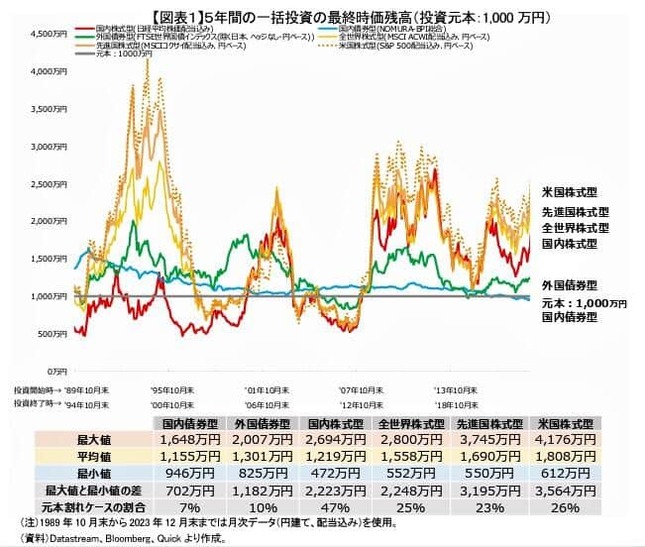

その結果、投資期間5年の場合、どの投資対象でも元本割れリスクがある。債券型は元本割れリスクは小さいものの、時価上昇が見込めず、株式型は短期的価格変動が大きく、元本割れリスクが高い【図表1】。

投資期間10年の場合、債券型はリスクが限定的である一方、時価の増加はあまり見込めない。「米国株式型」などの外国株式型インデックス連動商品は、運が良ければ、高い資産形成金額が期待できる一方、株価暴落等で投資元本が大きく減少する可能性がある。ただし、ある程度待てば時価が回復する可能性が高い【図表2】。

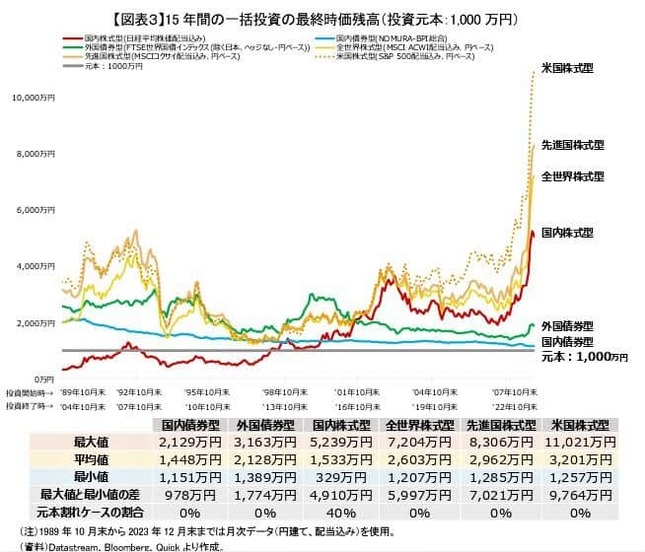

投資期間15年の場合、「国内株式型」以外はどの投資対象でも元本割れのケースがなかった。債券型の時価増加は限定的で、外国株式型は時価が大きく増加する可能性がかなり高い【図表3】。

いずれのケースでも、最終時価残高の最大値と平均値のトップ3は、「米国株式型」「先進国株式型」「全世界株式型」の順番になる。また、元本割れの割合が突出して高いのが「国内株式型」(40%~48%)という結果になった。

ただし、日本株に関しては2012年末のアベノミクス以降、先進国株式と同じ上昇傾向を示しており、今後の動きに関しては今回のデータは参考にならないとしている。