銀行振込と同じように、スマホ決済にも統一規格が訪れる日は来るのだろうか。

三菱UFJ、三井住友、みずほ、りそな、埼玉りそなの5銀行が、小口決済の利便性向上に向けて新しい決済インフラの構築検討を行うことで合意した。5行連名で2020年8月6日に発表した。

政府の要請にも迫られて...

事業者ごとに色とりどりなサービスとして提供されるスマホ決済では、複数の銀行や決済サービスと接続できなければ利用者が増えず。データ授受に必要な規格を統一しなければ、そもそも接続コストばかりが増えてしまいサービスとして成り立たない。

またスマホ決済に限らず、ますますキャッシュレス化が普及する社会では、数百円単位の少額決済でもシステムを通じて行なわれる機会が膨大な量となって、決済インフラにのしかかる。

多頻度・小口の決済を低コストで処理でき、運用しやすいインフラが必要とされている。そんな状況にあり新たな決済インフラの検討開始にいたったというわけだ。

もっとも2020年6月に政府が、銀行間の送金手数料引き下げを要請したことにより、銀行側としては、進捗を早急に示す必要性に駆られて「合意」状態での情報開示を行ったのであろう。

「小口」の定義があいまい。主目的は銀行系アプリとの安価な接続か

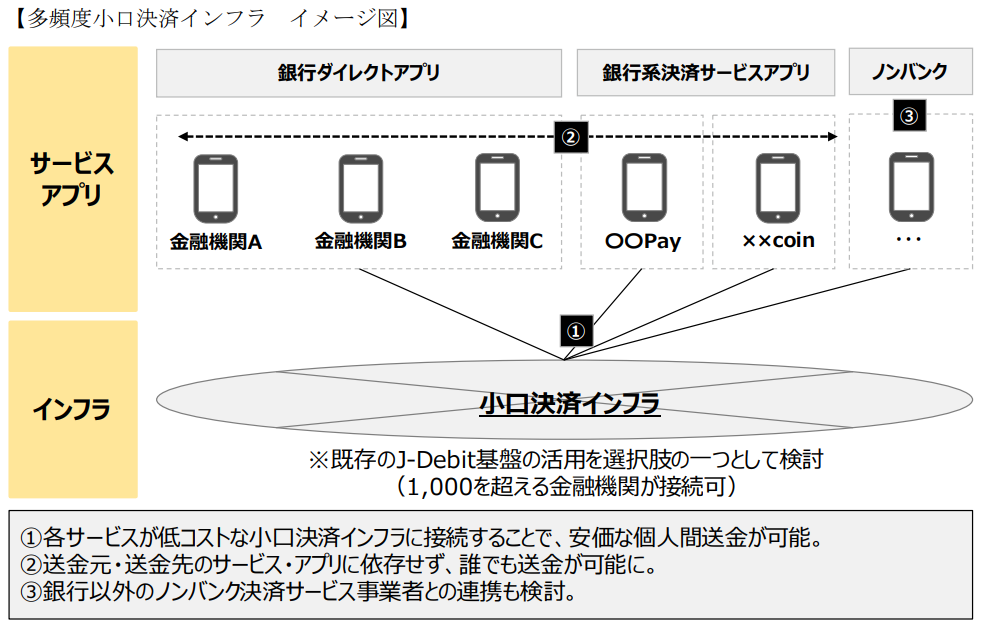

プレスリリース中に示されているイメージ図(上図)では、銀行系決済サービスアプリと銀行ダイレクトアプリとの接続が主役になると読み取れる。それ以外の決済サービスは「連携も検討」する程度の記述になっている。

銀行ダイレクトアプリとは、スマホで銀行振込や残高照会、ローンの申込などができるアプリをいい、銀行系決済サービスアプリとは、銀行やその関係会社がサービスを提供している決済アプリで、Bank Payのようなアプリをいう。

すでに日本の銀行間での決済インフラには「全国銀行データ通信システム」。通称全銀システムが稼働している。他行間での銀行振込を行ったときに銀行が決済データを授受するために使うシステムである。このシステムに銀行系決済サービスの接続を行って、小口決済でも運用ができるようにコスト削減を図ったほうが、余計な決済システムが増えない分、合理的ではないだろうか。

また小口決済の「小口」の定義もあいまいだ。例えば銀行系決済サービスアプリの一つである「J-Coin Pay」は送金の最大上限は1日当たり25万円となっている。一般個人が生活を営む上で日常的に25万円を毎日支払うことはありえないが、家電量販店で冷蔵庫を買ったり、ホームセンターで家具を揃えたりする状況ではありえる額だ。したがって直感で「小口」と聞いて思い浮かぶ小銭のカタマリ以上の金額も決済できないと、キャッシュレス社会で邪魔者扱いされてしまう。

そのため小口決済システムを正確に呼称すると「銀行系決済アプリ相互接続システム」と言ったところだろうか。銀行口座から送金できる銀行ダイレクトアプリと、全銀システムに接続していない銀行系決済サービスアプリとを相互につないで送金を行うのが目的で、検討の対象として銀行以外の決済サービスアプリも含まれているに過ぎない。

見え隠れする決済インフラの既得権益と安定性確保

イメージ図中には「既存のJ-Debit基盤の活用を・・・」という記述がある。J-Debitとは、日本国内で、買い物時の決済にキャッシュカードを使って支払いが行える仕組みのこと。すでに1000を超える銀行が接続しているため、ゼロから新規でインフラに接続する必要がなく、J-Debit基盤を使えばシステム構築が行いやすい長所がある。

一方でJ-Debit基盤で、決済データの送受信を担うのが「CAFIS」というサービス。NTTデータという企業が構築・運用している。J-Debitに限らずATMと銀行の機関システムとを接続するにも使われている。またNTTデータは全銀システムの構築・運用も手掛けているので、日本での決済の要を担っているといっても過言ではない。その上、35年以上の運用実績があるため信頼度は高い。

しかし、2020年4月21日に公正取引委員会が公表した報告書(https://www.jftc.go.jp/houdou/pressrelease/2020/apr/200421.html)によれば、CAFISの利用料金のうち「従量制料金は10年以上不変」と報告されている。日本の決済のネットワークを独占し、コスト引き下げを阻害する要因になっていると見られている。

キャッシュレス社会で爆発的に増加する決済データを滑らかに処理するためには、日本の決済インフラの利害関係やシステム構成を滑らかにする必要がありそうだ。