銀行同士の提携は、銀行の収益性も向上するし顧客の満足度も向上するしで、良いこと尽くめかもしれない。

オリックス銀行とソニー銀行とが、両社の商品・サービスを相互に取り扱う業務提携を今夏から始めた。2020年8月14日にプレスリリースを行い、提携第1弾として、オリックス銀行がソニー銀行の住宅ローンの取り扱いを始めた。

両銀行ともオンライン取引を主軸にしている「ネット銀行」に分類される銀行で、ネット銀行同士の提携はあまり例がない。なぜ業務提携を行うに至ったか。その目的は富裕層顧客の獲得にありそうだ。

全くと言っていいほど異なる商品性なのに互いが魅力に感じる理由

一言でいえばオリックス銀行は、提供商品数が少ないが「信託」免許を持ち、相続や投資用不動産に力を入れている。一方、ソニー銀行は、提供商品数が多く住宅ローンと外貨に特に力を入れている。両銀行の商品の一覧を見比べてみるとその差は歴然で、商品数はソニー銀行のほうが圧倒的に多い。一方、オリックス銀行は「相続信託」や「金銭信託」といったソニー銀行には無い「信託」商品が並んでいる。

■オリックス銀行の商品ラインアップ

■ソニー銀行の商品一覧

商品数や種類に差があるとはいえ、両銀行に共通する特徴として「富裕層向け」の商品・サービス提供がうかがえる。富裕層には定義が色々あるが、年収がおおむね1000万円以上で投資に回せるお金に余裕があり、仕事や旅行で海外にいく機会が多い人というイメージが一般的だろう。このような富裕層の人々には、資産形成の1つとして不動産投資を行う、形成した資産の相続の相談を行う、海外に行ったときの支払いを少しでもお得に行いたい、などの需要がある。

そんな富裕層の顧客に対して、自社では持ち得ない商品を案内することで顧客満足度を高め、今まで獲得できなかった顧客にアプローチを行いたい。両銀行の思惑が一致し、商品提供の補完関係が構築できると判断した。それが今回の業務提携までの道筋なのだろう。

道筋をもう少し詳しく考えてみたい。ソニー銀行は提供している商品・サービス数が多いので富裕層以外の人たちもそれなりに利用しているだろう。外貨預金や外貨によるデビットカード決済のサービスがあり、住宅ローンの取り扱い実績も豊富にある。しかし信託業の免許がないので、信託関連の商品が提供できない。一方のオリックス銀行は信託免許を持ち、富裕層向けの相続信託商品や投資用不動産向けのローン商品を取り扱っている。しかし外貨関連の商品の取り扱いが無く、居住用のローンの取り扱いもない。両銀行が持つ異なる競争優位性が、互いに魅力に見えたことがプレスリリースからも読み取れる。

富裕層顧客獲得を目指すのは収益の効率性のため

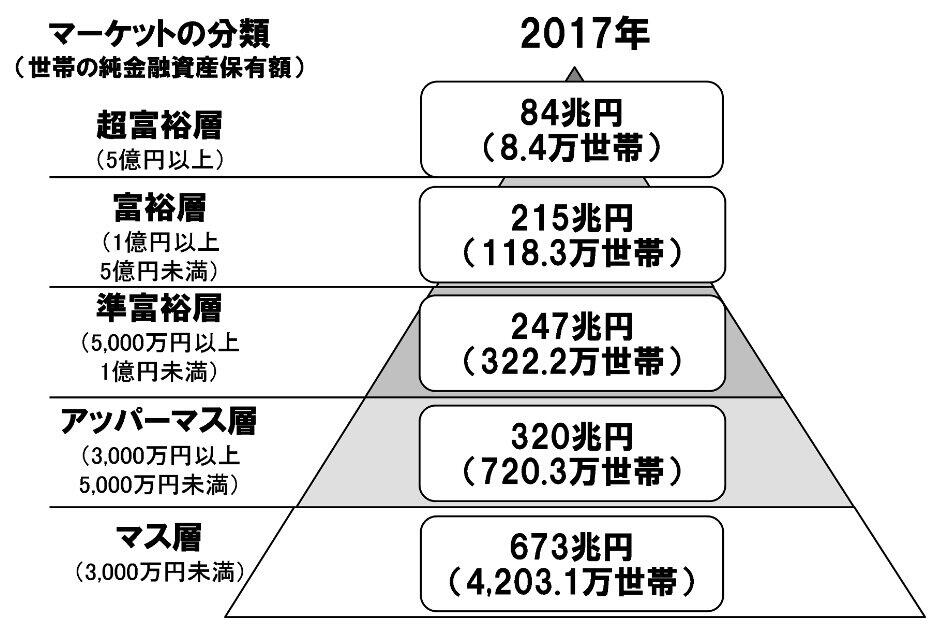

ところで「富裕層」の人たちとはどのくらいいるのだろうか。2018年に野村総合研究所が調査した結果によれば、金融資産を3000万円以上保有しているのは1169.2万世帯であることがわかっている。日本国内の総世帯数の約2割ほどである。

金額に換算すると日本国内での総資産額が1539兆円なのに対し、金融資産を3000万円以上保有している人たちが866兆円で全体の半分以上を占めている。世帯の数は少ないが金融ビジネスの対象になる金融資産が大きいので、一度顧客を獲得して囲い込んでしまえば少ない顧客数で効率よく収益があげられることになる。

■金融資産の保有者世帯とその規模

引用元:野村総合研究所、日本の富裕層は127万世帯、純金融資産総額は299兆円と推計/野村総合研究所(https://www.nri.com/jp/news/newsrelease/lst/2018/cc/1218_1) この調査結果では金融資産保有額1億円以上5億円未満を「富裕層」と定義しており、本稿で説明した定義と異なっているものの、金融資産を持つ人がそれなりにいることに違いはない。

資産を合理的に管理・運用するための仕組みが「信託」

そもそも信託とは何だろうか。なぜ富裕層向けの商品として使えるのだろうか。最後に解説しておこう。

信託とは「自分が持つ資産を、信頼の置ける人に預けつつも、自分が決めた目的に従って、管理・運用してもらう」という意味がある。したがって、たくさんの資産を持つ富裕層の人にとって、合理的に資産管理を行うための道具として提案できる商品になる。

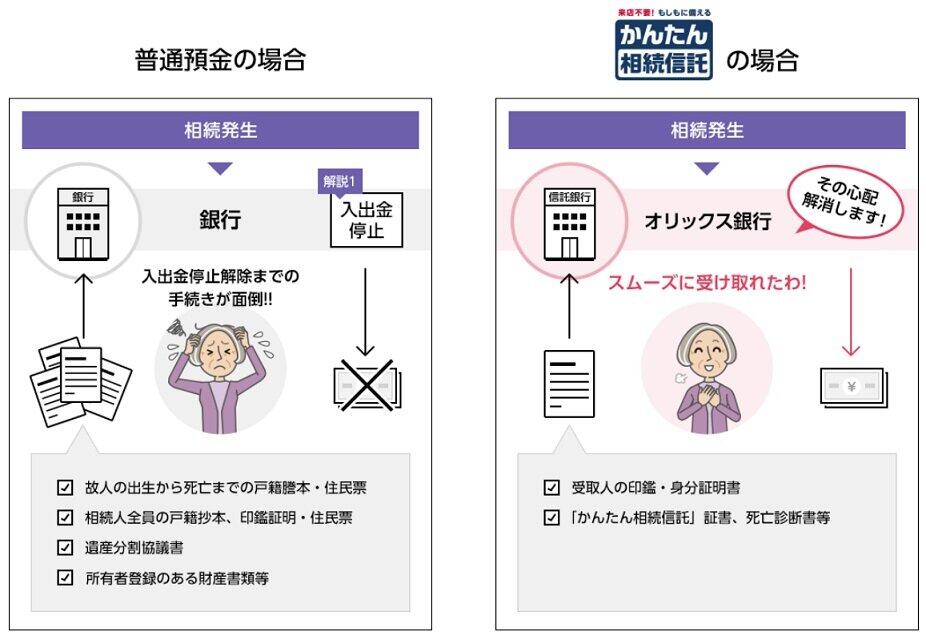

例えばたくさんの資産を持つ富裕層の人々がよく気にする「相続」について、信託できる商品を提供しているのがオリックス銀行である。自分にもしものことがあったときに家族に適切に資産を配分するように託しておけば、配分を間違えるリスクを押さえ、手続きが楽にできるメリットがある。

ちなみに信頼ができる資産の預け先というと「銀行」が思い浮かぶだろうが、法令上「信託」は銀行業とは別の扱いになっている。銀行だからといってすぐに「信託」業が始められるわけではなく、手続きには相応の時間や費用がかかる。

■相続信託の利用有無による違い

引用元:かんたん相続信託/オリックス銀行(https://www.orixbank.co.jp/personal/trust/inheritance/) 相続が発生すると銀行口座の入出金が停止し解除するための手続きが面倒になる。その面倒さを軽減してくれるのが相続信託の魅力である。