新規株式公開(IPO)に向けた準備に着手した、2018年6月に東芝から独立した半導体メーカー「東芝メモリ」。今秋にも東京証券取引所への上場を目指し、資本構成の見直しを図ると伝えられていたのだが、ここにきて業績が急激に落ち込み、2019年1~3月期に本業のもうけを示す連結営業損益が170億円前後の赤字になる見通しという。

早期の株式上場は成長戦略の柱だけに、関係者も気が気でないようだ。

出資報道が相次いだ直後に...

東芝メモリはデータの保存に使うNAND型フラッシュメモリーで韓国サムスン電子に次ぐ世界2位。業績にブレーキがかかった主因は、このフラッシュメモリーの値崩れだ。2018年10~12月期の出荷価格は7~9月期の4分の3程度に落ち、2019年1~3月も値下がりが続いているようだ。米中摩擦の激化で世界経済の先行きに不透明感が広がり、特に中国でのスマホの出荷台数が落ち込み、投資が手控えられていることが響いているという。

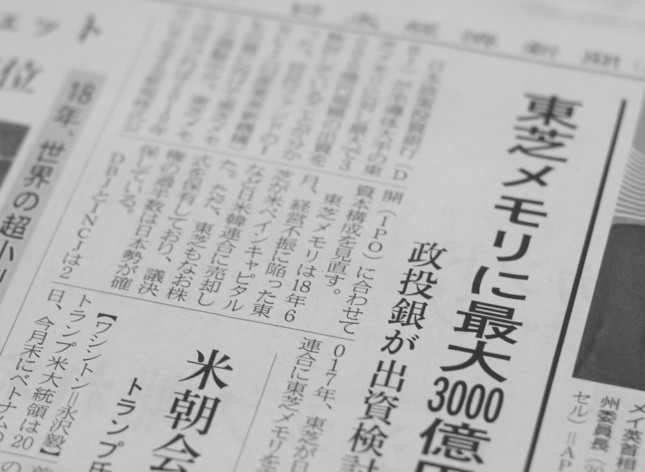

業績急落は日経と朝日がそろって2月28日朝刊で報じたが、ちょうど1週間前の21日、日経夕刊が「東芝メモリに最大3000億円 政投銀が出資検討」と報じ、他紙も22日朝刊で一斉に追いかけたばかり。この出資の話はIPOに向けての準備の一環と位置付けられ、業績の急落が、IPOにどう影響するか、いやがうえにも関心を集める結果になっている。

IPOに向けたスキームは次のようなものだ。

そもそもは、東芝が不正会計で経営危機に陥る中、2016年に米原発事業の1兆円超の巨額損失が新たに発覚し、上場廃止となる2期連続の債務超過の可能性が出た。このため、稼ぎ頭だった東芝メモリを2017年4月に分社化、2018年6月に、米ファンド「ベインキャピタル」などを中心とする「日米韓連合」に約2兆円で売却された。

メモリー需要の復活はいつ?

この際、東芝とメモリー事業で協業関係にあった米ウエスタンデジタル(WD)が日米韓連合への売却に反対し、東芝との間で訴訟合戦を繰り広げた。事態の紛糾を受け、当初の話では出資することになっていた政投銀とINCJ(旧産業革新機構)も出資を見送ったため、アップル、デルなど米IT4社が議決権のない優先株(4000億円規模)を保有する形で参画した(東芝とWDは2017年12月に和解)。

ただ、IPOを考えると、納入先であるアップルらが資本参加する現在の資本構成は「利益相反となりかねず、上場審査で不利」(市場関係者)とされる。少しでも高く売りたいメーカーと、少しでも安く買いたいユーザーという、相反する立場を兼ね備えることになるからだ。そこで、政投銀とINCJがIT4社に代わって出資する方向になっている――というわけだ。

現在の出資比率は東芝40.2%、HOYA9.9%、計50.1%、ペインキャピタルが49.9%(ペイン分に間接的に韓国SKハイニックスが参画)。「日本勢で過半数」というのがこのスキームの大前提で、その限りで「現状を変更する必要性はない」(関係者)。今回の資本構成見直しは、あくまで、IPOのための障害除去が目的になる。具体的には、政投銀が3000億円程度の出資を検討、INCJも今後、詰めていくことになる。ただ、政投銀などの出資を普通株にするは、優先株かは今後の調整次第という。

問題は今後の業績の見通しだ。東芝メモリ、大株主の各社は、次世代通信技術「5G」の普及が本格化してデータ流通の拡大が加速するのは確実だとして、メモリー需要も回復するとの見方で一致している。

ただ、米中摩擦の行方はなお不透明で、中国通信機器最大手「華為技術(ファーウェイ)」の5G関連機器の欧米での締め出しや孟晩舟副会長の身柄引き渡しなどの問題もあって、メモリー需要の回復がいつになるかは、なかなか読み切れないのが実態だ。その動向次第では、「メモリーの市況が悪く、高株価が見込めない中で急いで上場するより、よいタイミングを待つべきだ」(関係者)など、早期上場への慎重論が浮上する可能性もある。