テーブルを囲み、仲良く朝食をとる6人家族。そこへソフトバンクが上場するという情報が飛び込み、若い男女のきょうだいが「上場するんだー」と笑顔を見せる――。

個人投資家にソフトバンクの株式購入を呼びかけるテレビコマーシャルのワンシーンだ。IPOをアピールするテレビCMは異例で、ソフトバンクの主幹事証券会社が過去最大級の案件にかける意気込みがにじむ。

アリババに並ぶ史上最大級の超大型案件

ソフトバンククグループ(SBG)の通信子会社、ソフトバンクが2018年12月19日に東京証券取引所に上場する。SBGが調達する資金は2兆6000億円規模とされ、過去最大級の新規株式公開(IPO)となる。

これまで世界のIPOで最大規模だったのは、2014年にニューヨーク証券取引所に上場した中国のアリババ集団だ。資金調達額は当時の為替レートで約2兆7000億円に上った。だがソフトバンク上場は国内で過去最大だった1987年のNTT(約2兆3000億円)を超え、アリババと並ぶ超大型案件となる見通しだ。

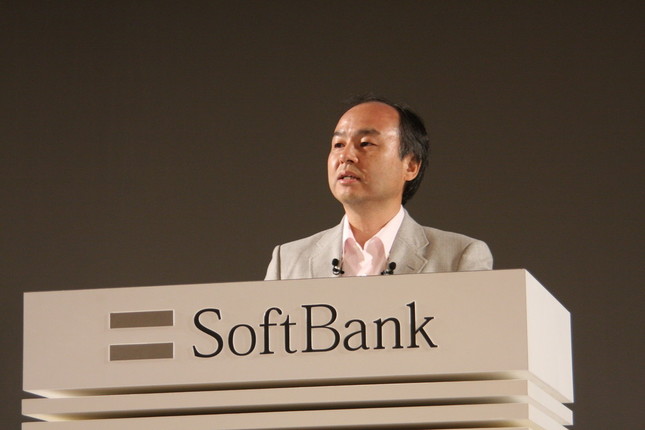

SBGは巨額の調達資金を、成長企業への投資に充てる考えだ。これまでも、英半導体設計大手アーム・ホールディングスや、米ライドシェア大手ウーバー・テクノロジーズなどに投資してきた。SBGを率いる孫正義会長兼社長は、人工知能(AI)分野などの成長企業への投資に引き続き強い関心を示している。資金源となっているのが、サウジアラビアの政府系ファンドと組んだ10兆円規模の「ソフトバンク・ビジョン・ファンド」で、今回の上場で得た資金も組み込まれる可能性がある。

巨額の投資資金を得て、SBGは巨大投資会社への脱皮を加速する。孫氏は11月5日の記者会見で、SBGについて「来年、日本経済が経験したことのない営業利益を出せるのではないか」と自信を見せた。