米格付け会社のムーディーズ・インベスターズ・サービスやスタンダード&プアーズ(S&P)がソフトバンクの格付けを、投機的水準にあたる「ジャンク債」扱いに相次いで引き下げた。

米携帯電話大手のスプリント・ネクステルを買収し、世界第3位の携帯電話事業者に躍り出たはずのソフトバンクだが、その財務状況の悪化が懸念され、「ハイリスク」とみられているようだ。

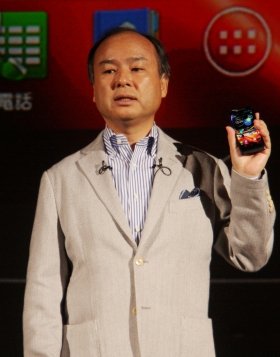

買収は「世界一の会社になる」ための第一歩と、孫社長

米ムーディーズは、ソフトバンクの発行体格付けを「投機的水準」に引き下げたと、2013年7月18日に発表した。格付けは従来の「Baa3」から1段階引き下げられ、ジャンク級の最上位となる「Ba1」となった。見通しは「安定的」。

ソフトバンクが米スプリント社の買収を完了したことを受けた措置で、格下げの理由は、同社がスプリント社に設備投資などで「追加的な財務支援を提供する必要が生じる可能性がある」ため、と指摘している。

これより先の7月8日、S&Pもソフトバンクの長期債格付けを2段階引き下げてジャンク債の水準である「ダブルBプラス」とした。リポートによると、ソフトバンクの債務および財務負担の増加と、スプリント社の「弱いキャッシュフローと高い債務比率」への懸念を、格下げの理由としている。

両社とも、買収したスプリント社の債務がソフトバンクの「重石」になる、とみているのだ。

ソフトバンクは7月11日、スプリント社の買収を完了。孫正義社長は、「スプリントを、2社(米ベライゾン・ワイヤレスとAT&T)による寡占市場に対抗できる企業にする」とコメントした。

今回の買収を、「世界一の会社になる」(孫社長)ための第一歩と位置づけたが、スプリント社は6年連続の最終赤字が続き、経営再建が急務。資金面の余裕などない。また、米国市場でのスプリント社の契約者数は、約5500万件と2強の半分程度しかなく厳しい。

ソフトバンクは高速通信サービス「LTE」を整備して顧客を獲得する考えだが、競争相手だって黙って見ているわけではない。S&Pはリポートで、「スプリントが米国で直面している激しい競争が、向こう2~3年で大幅に弱まる可能性は低い」とも指摘している。

有利子負債は6兆円超に膨らむ

ソフトバンクが米スプリント社の買収に投じたのは2兆1600億円(216億ドル)。そのために、メガバンクなどから1兆6500億円の融資を引き出したりもした。同社の有利子負債は、2012年3月末に1兆5600億円まで減らしたが、13年3月末には2兆1000億円に拡大。米スプリント社の買収で、さらに3兆8600円に膨らんだ。

一方、買収したスプリント社とクリアワイヤ(スプリント社の100%子会社)の有利子負債が3兆円弱あるとされ、合計すると6兆円を超える。

加えて、ソフトバンクはスプリント社の設備投資の資金を、今後2年間出し続けるのだから、負担は軽くはない。

孫正義社長は、2006年にボーダフォン日本法人を買収したことを引き合いに、「金利1%(ボーダフォン当時は年4%で、11年10月に完済)で調達できたし、借入金の返済には自信がある」としている。

また、野村証券企業調査部のアナリスト、増野大作氏は「今回の格下げはサプライズではありませんし、株価に与える影響もありません。ソフトバンクの負債の状況も4年後にはスプリント社の買収前の水準に戻るとみています」と話している。